金製品やプラチナ製品をご売却いただく際、インゴットやコインなどは手数料などを除き、ほとんど相場価格のままで

お取引が出来る為、世界における共通通貨とも言われており、さらに相場次第では、ご購入時の金額よりも高値が付く

事もあり、資産運用に保有されておられる方も多くいらっしゃいます。

しかし、インゴットやコインをご売却されるにあたり、お客様ご自身が知っておかなければならない事もあり、当店まで

ご売却にお見えになるお客様の中にはその事をご存じない方も多く、これからインゴットやコインのご売却をご検討される

というお客様にぜひご注意いただきたい点をこれからご案内致します。

金製品やプラチナ製品をご売却いただく際、インゴットやコインなどは冒頭でも申し上げました通り、ご購入時よりも

高値が付く事もあり、それはお客様の「所得」となります。

お客様がご購入時にお支払された金額よりもご売却いただいた際に得た金額が高かった場合、それを「売却益」や

「譲渡益」と呼び、税務署では原則「譲渡所得(※)」として扱われる事になります。

(※)・・・例えば営利を目的として短期間で何度もご売却を繰り返したりする場合は「譲渡所得」ではなく「雑所得」と

して扱われる場合もございます。詳しくは所管の税務署にてお問い合わせください。

これは給与などの他の所得を含めた総合課税の対象となり、「所得税」をお支払いただく義務が発生致します。

所管の税務署にて「確定申告」としてご自身の責任において申告していただく事となります。

但し、差額が50万円までの場合は、特別控除を受ける事が出来ますので、課税対象にはなりません。

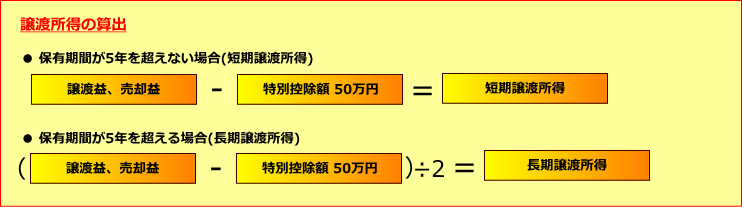

インゴットやコインをご売却いただいた事でお客様が得る譲渡所得額は、下記に分類されるいずれかに該当する事で

変わってきます。

上記の計算式で算出された所得をそれ以外の所得(例えば働かれている方は給与など)と足した金額がその年度の

お客様の所得となり、所得税計算の対象範囲となります。

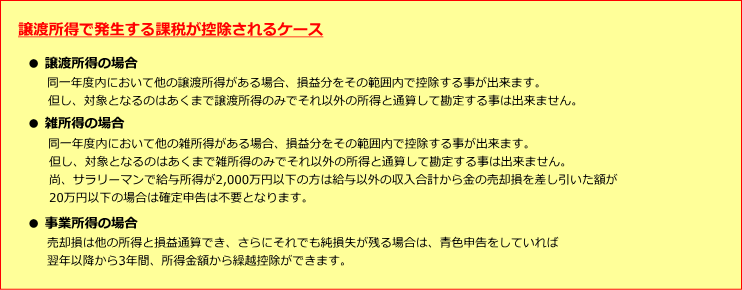

また、インゴットや金をご売却いただいた際に、逆に損益が出てしまった場合には次のいずれかに該当する場合に

控除を受ける事が出来ます。

尚、貴金属ジュエリーをご売却の場合は課税対象となりませんので納税の必要はございません。

|

お客様のそのお気持ちは良くわかります(笑)

しかしながら、結論から申し上げれば・・・バレます。

何故なら、私ども地金買取業者はお客様から金製品やプラチナ製品などをお買取りさせていただいた時に、

お買取り金額が200万円を超える場合には、税務署へ「支払調書」を提出しなくてはならない義務がございます。

支払調書とは、お客様が地金をご売却されるにあたり私どもが頂戴する個人情報の事です。

そして、その個人情報とは、ご売却品目、数量(重量)、ご売却日、ご売却金額、ご氏名、ご住所、ご連絡先となります。

税務署は私どもが提出する支払調書により、お客様情報を管理しています。

また申告漏れは、課税納付とは別に「追徴課税」が徴収される事になりますので、インゴット及びコインなどのご売却時には

税務署まで正直にお申し出いただきますようお勧め致します。

尚、貴金属ジュエリーをご売却のお客様は支払調書の対象とはなりませんので申告の必要はございません。

ご安心ください。

誠に残念ですが、そうもいきません・・・

と申しますのも、お客様が毎年お支払いいただいている税金には所得税の他に「住民税」がございますよね?

実は、住民税というのはお客様が前年度に得た所得のうち、5%が課税計算の対象とされています。

つまり、インゴットやコインをご売却された年は一時的とはいえ、所得が大幅にアップしますので、

お気をつけ頂きたいのがその翌年に課税される住民税の金額です。

大幅にアップした所得に対して、住民税計算をされるのでここでも地味に課税される事になります。

例えば、もしインゴットやコインがご親族から財産として譲り受けた場合などにおいては、ご自身で

直接ご購入されたものではないので、その物を一体いついくらで買ったものであるか購入額が不明というケースも

あるかと思います。

そういった場合、原則として「売却額の5%」を事実上の「購入額」として「譲渡所得」を計上するという

決まりがありますので、残りの95%をお客様の「売却益」として、上記の計算式に当てはめる事になります。

「売却額」が「購入額」の20倍になるという事はさすがに相場上の観点からも通常考えにくいですが、

結果として、当然そのぶんお客様の譲渡所得額が大きくなりますので、不明であった実際のご購入時の金額で

計算するよりも納税額が高く付くケースがあります。

また、場合によっては「譲渡所得」としてではなく「資産」として扱われ、「相続税」または「生前贈与税」

として納税の対象になる場合があります。

いずれにしても、ご自身でご購入されたものでなかったとしても、ご売却時には課税対象となりますので、

詳しくは所管の税務署までお問い合わせください。

例えば、貴金属などのご売却のケースで、売戻し条件付売買の利益(※金投資口座など)を得た場合は、

今度は「分離課税」の対象となりますので、詳しくはご売却前に一度、税務署にてご確認いただく事をお勧めいたします。

ある意味では、それもひとつの手かもしれません。

インゴットやコインはただ所持しているだけでは税金がかかりません。

一方でご売却金額は日々変動する金相場、プラチナ相場に基づいて算出されるわけですから、更なる相場の高騰を

視野に入れて保持されておかれるのもいいという考え方もございます。

しかしながら、相場の変動は、正直申し上げて我々日常的に金製品、プラチナ製品を取り扱っている業者でさえも

上下変動を間違いなく正確に読み解くのは難しいところです。

あくまでこうした製品のお得な売り時は、売りたいと決めた時に早めに売ってしまうのが一番の鉄則です。

たったの1日で突然、急落する事もあり得ますから・・・

他にも、例えば「譲渡所得」のケースで考えますと、上記でも計算式がございます通り、短期譲渡所得のケースと

長期譲渡所得のケースでお客様に計上される所得額が変わって参ります。

その場合、5年以上保持されておられる方がお得になるようになっていますので、ご納付いただく税金が軽減されます。

それを狙うのも一つの手ですが、やはり日々変動する相場の状況と照らし合わせながら随時ご判断いただく必要がございますね。

「では、いったいどうしたら良いのか・・・?」と、

もし、税金の事が気になってどうしても売る決め手が見つからないというお客様は・・・

ぜひ「ぷらちなはーと」へお越しください!!

もしかしたら、お客様のそのお悩みを解決できる秘策をご案内できるかも知れませんよ!?

物をお持ちでないご相談でも結構ですので、お気軽にお近くの店舗までご来店くださいませ。

|

|

|

ぷらちなはーとのお得なクーポン情報!! |

|

|

貴金属のご売却をご検討中のお客様必見!! |

|

リフォームに失敗しない為のアドバイス!! |

|

貴金属素材の豆知識をお教えします! |

|

皆様からよくお問い合わせいただくご質問

|

|

|

|

|